Delito fiscal

La «tutorial de blanqueo» de los Pujol

Un banco andorrano ilustró a la familia del ex presidente de la Generalitat sobre la operativa de desvío de los fondos no regularizados a inversiones «off shore» en paraísos fiscales como Islas Cook, Bahréin, Nauru y Vanuatu.

Un banco andorrano ilustró a la familia del ex presidente de la Generalitat sobre la operativa de desvío de los fondos no regularizados a inversiones «off shore» en paraísos fiscales como Islas Cook, Bahréin, Nauru y Vanuatu.

La familia Pujol Ferrusola dispuso de asesoramiento bancario para desviar sus fondos andorranos. En un documento incorporado a la causa en la que se investiga el origen de la fortuna oculta de los Pujol se recogen una serie de «alternativas para clientes no regularizados» que un banco andorrano sin identificar les habría facilitado para canalizar sus fondos fuera del Principado. El «power point» en cuestión se puso en circulación después de que las autoridades andorranas firmaran en junio de 2014 la Declaración de la OCDE sobre el Intercambio Automático de Información en Materia Fiscal, que obligaba a los países firmantes a intercambiar la información financiera de sus bancos con otras jurisdicciones para luchar contra el fraude fiscal.

El documento de 14 folios –una tutorial para llevar a buen puerto inversiones «off shore», la mayoría en paraísos fiscales– fue entregado a los fiscales del caso, Belén Suárez y Fernando Bermejo, el pasado 31 de marzo, por el ex presidente de BPA Higini Cierco. Poco más de un mes después de esta comunicación bancaria –que advertía de que el acuerdo firmado por Andorra dejaba a la intemperie la información bancaria de los titulares de cuentas en ese país–, Jordi Pujol confesó públicamente la existencia de la fortuna familiar oculta durante 34 años y varios miembros de su familia regularizaron (con transferencias desde el Principado) su situación con Hacienda, acogiéndose a la amnistía fiscal de 2012.

La entidad informaba a sus clientes de que el compromiso de terminar con el secreto bancario para fines fiscales obligaría ya a Andorra el próximo año a intercambiar información relativa al ejercicio de 2017. Con dos excepciones: las cuentas bancarias con menos de 50.000 dólares a nombre de una persona física y las que acumulasen un saldo inferior a 250.000 dólares cuya titularidad fuese de una persona jurídica. En ambos casos, precisaba, sus datos financieros quedaban a salvo «y no habría que realizar ningún cambio».

Ese manual de autoayuda para el fraude tributario y un hipotético blanqueo de capitales a través de sociedades «off shore» también matiza que, en el caso de los titulares de cuentas con permiso de residencia en Andorra, las autoridades del Principado «no reportarán información al Estado del cual era residente con anterioridad la citada persona física».

Al margen de estas posibilidades, continúa el «power point», existe la posibilidad de «cambiar de jurisdicción para evitar de este modo que se reporte la información fiscal sobre las cuentas de las que se sea titular en Andorra». Y esa alternativa se reduce, informa la entidad bancaria, a sólo seis opciones. Cinco se localizan en países que no se habían adherido al acuerdo de transparencia financiera de la OCDE: Bahréin, Islas Cook, Nauru, Panamá y Vanuatu. El sexto es Estados Unidos, que «cuenta con su propia normativa al respecto».

El manual bancario se decanta, en todo caso, por Miami y Panamá. En el primer caso, porque es posible que Estados Unidos «se abstenga de participar en el modelo impuesto por la OCDE» alegando que tienen vigente «su propia normativa, denominada Fatca» (Foreign Account Tax Compliance Act). Por este motivo, argumenta, «se convierte en un país refugio de los inversores que no han regularizado su posición en su país de residencia siendo únicamente necesario contar con una persona jurídica que detente la titularidad de esa cuenta».

Respecto a Panamá, uno de los países que no se adhirieron en 2014 a la normativa de la OCDE, y «por el momento no tiene ninguna intención de adherirse a la misma», subraya, «nos ofrece actualmente la posibilidad de mantener las cuentas bancarias fuera del amparo» de esa Declaración sobre el Intercambio Automático de Información en Materia Fiscal.

Precisamente Panamá fue el país utilizado por Marta Ferrusola y sus hijos Jordi, Mireia y Marta para trasladar sus fondos andorranos sirviéndose de «fundaciones instrumentales», según la UDEF, como Kopeland, Clipperland y Doral International. La unidad policial sostiene que la familia Pujol utilizó Andorra como «base de operaciones» para llevar a cabo la supuesta «operativa de blanqueo de capitales».

Su defensa duda de la nota de la «superiora»

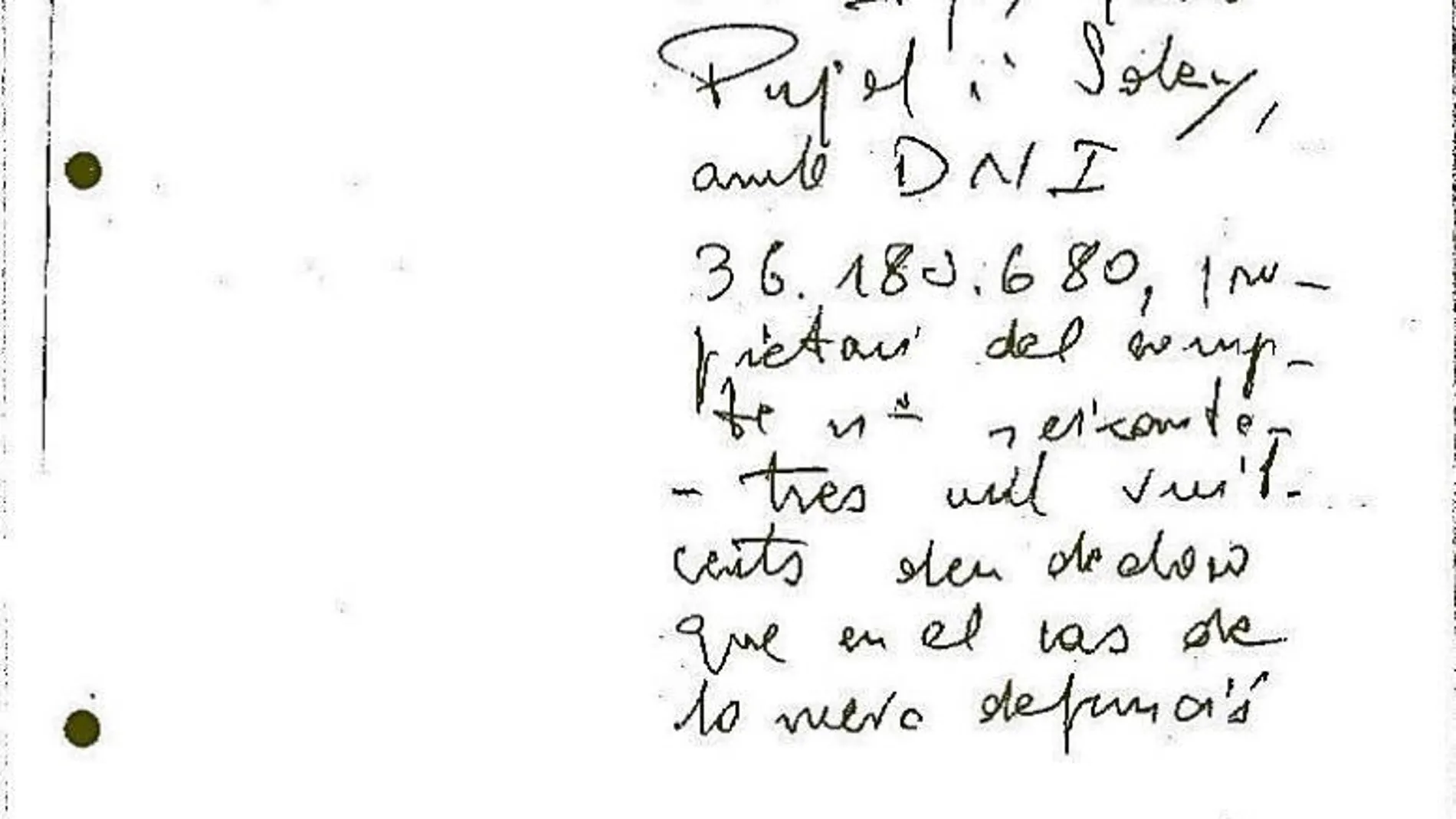

La documentación bancaria aportada por Cierco a Anticorrupción ha soliviantado a la defensa de la familia Pujol. En un escrito remitido a la Audiencia Nacional, sus abogados –Cristóbal Martell y Albert Carrillo– cuestionan la anotación manuscrita en la que Marta Ferrusola se autodenomina la «madre superiora de la congregación» y pide a la Banca Reig que traspase «dos misales» al «capellán» (supuestamente su hijo Jordi). El documento bancario, aseguran, fue remitido por las autoridades andorranas «sin la fotocomposición resultante» de lo aportado por el ex presidente de BPA, y así lo utilizó la UDEF en su informe del pasado

16 de febrero.

Los letrados se preguntán cómo disponía de esa solicitud de operaciones de la Banca Reig, «ajena a Higini Cierco», y apunta a posibles «tratos preliminares» de aquel con Anticorrupción.

✕

Accede a tu cuenta para comentar