Inmobiliario

El euribor sigue intratable y toca el 2,6%: así subirá su hipoteca según el año y el tipo de interés que firmó

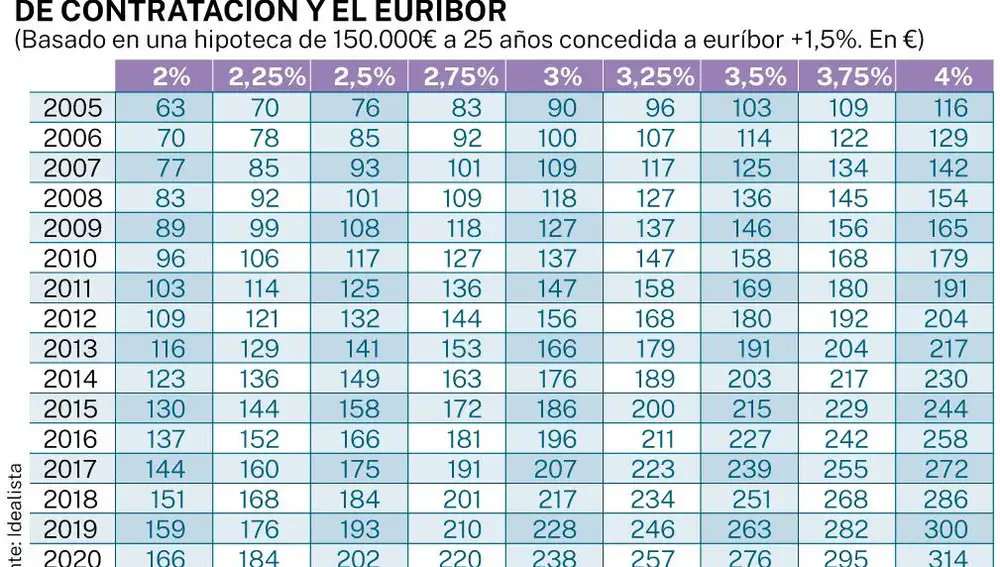

Las cuotas se encarecerán entre 1.050 y 3.000 euros por ejercicio. Las más afectadas, las que se firmaron recientemente

Un mes más, el euribor sigue al alza. Desde que recuperó el terreno positivo en el mes de abril, el indicador al que están referenciadas la mayoría de hipotecas variables en España no ha parado de crecer empujado por las sucesivas subidas de tipos de interés aprobadas por el Banco Central Europeo (BCE). La última, la de ayer, que ha situado el precio oficial del dinero en el 2%. Una subida que ya descontaba el euribor. “Este incremento estaba en principio descontado por el mercado desde hace semanas, y ha sido responsable de los fuertes incrementos del euribor que se han registrado en los últimos días”, explica Javier Villén, responsable de hipotecas de idealista. A falta de un día para el cierre del mes, el índice cotizaba ayer en una media mensual del 2,633%, muy por encima del -0.477% con el cerró en octubre del año pasado.

Como no puede ser de otra forma, esta subida del euribor se trasladará a la cuota mensual de todos aquellos que tienen una hipoteca variable. Aunque no afectará a todos en la misma medida. Las hipotecas más recientes sufrirán los incrementos más severos. Idealista calcula que entre 230 euros y 250 euros más al mes en el caso de una hipoteca “típica” de 150.000 euros a 25 años a un interés de euribor más 1,5% que se tenga que revisar con el cierre de octubre. Sin embargo, cuanto más años hayan pasado desde la contratación del préstamo, menor será el efecto en el bolsillo. Así, según los cálculos del marketplace inmobiliario, esa misma hipoteca, si ha sido contratada en 2011 crecería en 147 euros, mientras que si lo fue en 2005 sólo se encarecería en 90 euros más al mes. En cualquier caso, la horquilla de lo que crecería el gasto hipotecario anual oscilaría entre los 1.080 y los 3.000 euros.

Desde idealista, no obstante, también consideran que el impacto de la subida del euribor será limitado en el caso de las hipotecas que más se podrían ver afectadas. Y es que, como recuerdan, en los años recientes, que corresponden a las hipotecas que más se encarecerán, la inmensa mayoría de hipotecas se firmaron a tipo fijo y no se verán afectadas por estas subidas. Desde enero de 2021, más de la mitad de hipotecas nuevas firmadas son fijas, llegando a alcanzar más del 70% en determinados meses.

Para aquellos a los que el incremento no les permita asumir la cuota, desde HelpMyCash recomiendan pedir cita “cuanto antes” con el banco para acordar una solución que les permita pagar las mensualidades sin pasar apuros económicos: alargar el plazo para que la cuota no suba tanto, reducir el interés o aplicar una carencia total (no pagar cuotas durante un tiempo) o parcial (pagar solo los intereses durante un tiempo) son algunas de las posibles soluciones. Algunos de estos hipotecados cuentan con protección legal. Por ejemplo, si una unidad familiar cobra hasta 24.318,84 euros brutos al año y debe dedicar el 50% o más de sus ingresos a pagar las nuevas cuotas de su hipoteca variable, puede acogerse al Código de Buenas Prácticas Bancarias. “Su entidad, en estos casos, está obligada a ofrecerle una carencia parcial de cinco años, rebajarle el interés a euríbor más 0,25% durante ese período y alargar su plazo de devolución hasta los 40 años”, advierten desde el comparador.

La banca y el Gobierno, además, están a punto de cerrar un acuerdo para ampliar este Código con una nueva medida. Esta solución pasará por alargar el plazo a los que la cuota les suba un 30% o más tras la revisión de su hipoteca variable, siempre que esta se contratara a partir de 2012. En principio, podrán acogerse los hipotecados que cobren hasta 24.318,84 euros brutos al año y que tengan que dedicar el 40% o más de sus ingresos a pagar las nuevas mensualidades.

La subida del euribor viene propiciada por los sucesivos incrementos del precio del dinero aprobados por el BCE. El último, el de ayer mismo. Unos movimientos que si bien deberían servir para contener la inflación, también van a tener un poderoso impacto en el sector inmobiliario. “Con los tipos 75 puntos más altos, los tipos efectivos (el interés que se paga independientemente de que la hipoteca sea fija o variable) se moverán hacia el 4%, lo que expulsará del mercado al 20% de las familias que en enero de este año (antes de la invasión de Ucrania) sí podían acceder a una hipoteca”, advierte Villén. Este estrechamiento de la demanda, añade, “podría tener un efecto en los precios de compraventa, que podrían caer en algunos mercados, en función del nivel de flexibilidad de la demanda en cada mercado”.

Para Alberto Valle, director en Accuracy, la evolución del euribor para los próximos meses “vendrá muy marcada por la capacidad que tenga el BCE de controlar la inflación. Desde Accuracy incrementamos la probabilidad de escenarios con euribor a 12 meses en el rango del 3% y el 3.5%, e incluso a un escenario de con tipos por encima del 3,5%”. Valle entiende que los motivos por los que la tendencia seguirá alcista. “Esta expectativa viene de una proyección de inflación elevada hasta al menos marzo de 2023, de la reducción de la liquidez disponible en el mercado por el cambio de política del BCE y de un aumento de los riesgos”.

✕

Accede a tu cuenta para comentar